推荐新闻

座机:0531-83313150

手机: 13964033677

联系人:

Q Q: 1302842311

邮箱: 1302842311@qq.com

地址: 山东省济南市章丘区双山街道丰年大道666号

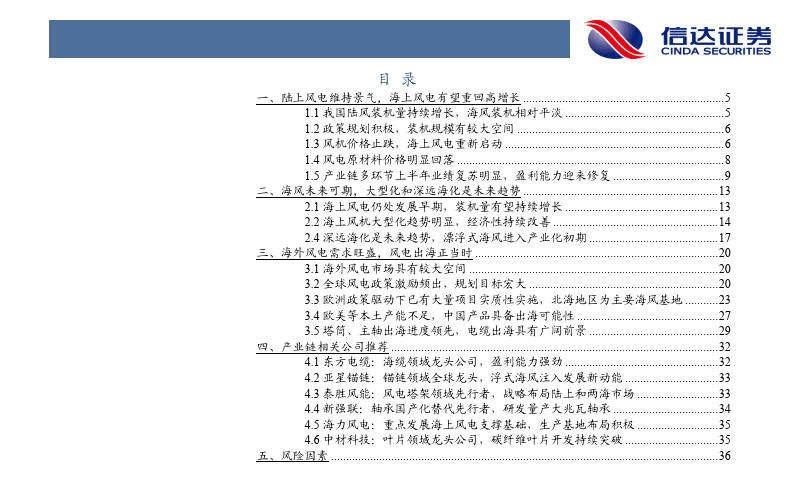

今天分享的是储能系列报告 :《2023年新能源风电行业年度策略报告》报告出品方: 《信达证券》

我国陆上风电维持景气,海上风电有望重回高增长。2023H1 我国陆上风电和海上风电新增装机量分别为 21.9、1.1GW,2023 前三季度我国陆上风电和海上风电招标量分别为 55.6、6.1GW。陆上风电维持景气,海上风电近期发展状况向好,大规模竞配也持续推出,根据“十四五规划目标和已实现的装机量,海风2023-2025 年将累计新增 27.9GW 装机量,海风有望重回高增长时期。

。风机价格止跌+原材料降价,产业链盈利能力回升,2023 年 1-9 月金风科技的陆上风电含塔筒中标均价为 2039 元/KW,风机价格年内总体保持稳定。2023 年,风电上游原材料价格回落,截至2023年9月28 日,钢铁中厚板价格相较于年内高点下降 13.3%,未来产业链盈利能力有望回升。2021 年以来风电多数环节收入表现均较为平稳,2023 年上半年各环节利润分化明显,部分公司业绩明显好于行业平均水平。

海风装机量有望迅速增加,大型化和深远海化是未来趋势。海风目前处于发展早期,2022 年海风新增装机在风电总新增装机中占比仅 11.6%,海风近年经济性持续改善,装机量有望迅速增加,根据 GWEC 预测,2030 年全球新增海上风电装机将达 50.9GW,2023-2030年CAGR 将达20.1%。在大型化方面,中国2010-2021 年风机单机容量从2.8MW 上升至6.7MW,而 2022年新增吊装的海上风电机型中,主流风机正逐步由 6MW 级迈向 8MW 级及以上,大型化趋势显著。深远海化是未来趋势,漂浮式海风是深远海化的重要技术之一。目前多国已推出相关支持政策,同时漂浮式海风成本有望下降,根据GWEC,2026 年全球漂浮式海风新增装机量有望达到 0.8GW.

全球风电需求旺盛,欧美等地供给存在缺口,国内企业迎来出海机遇,欧盟地区装机目标从 190GW 增至不少于 480GW,欧洲英国、德国、荷兰等地均已出台相应的激励政策,美国和其他新兴市场也有较为积极的政策规划,而从欧洲地区的供给上看,欧洲地区要求本土制造但产能不足,根据 GWEC.2026 年开始欧洲地区陆上和海上风电均将产能不足,零部件方面叶片、单桩浮式基础也存在产能不足问题: 同时,欧洲企业风机售价远高于国内风机产品售价,中国企业或将迎来欧洲地区的出海机遇。我国产业链中塔筒、主轴出海进度领先,电缆出海具有广阔前景,电缆企业东方电缆积极践行出海战略已收获欧洲订单; 塔筒环节泰胜风能和大金重工是出海进展较为领先的企业:主轴环节整体海外营收占比较高,金雷股份业绩表现突出。

我国风电行业经历 2020 年陆风抢装潮、2021 年海风抢装潮后进入到稳健成长阶段2021-2023H1 我国陆上风电新增装机量分别为 30.7、33.0、21.9GW,海上风电新增装机量分别为 16.9、4.1、1.1GW。截至 2023H1 我国陆上风电累计装机量达到 358GW,海上风电累计装机量达到31.5GW,今年风电装机量仍在持续增长,2023年 1-8 月累计风电装机客量约 400GW,同比增长 14.8%。

四季度为风电装机全年旺季,年内装机量仍有大幅度增长可能性,2020 年 Q4 陆风/海风新增装机量分别为 7.1/0.5GW,全年占比分别为 82.0%148.4%; 2021年 Q4 陆风/海风新增装机量分别为 18.1/13.1GW,全年占比分别为 58.9%177.4%: 2022年 Q4 陆风/海风新增装机量分别为 15.0/3.2GW,全年占比分别为 45.5%/20.5%,从装机量上看,风电装机存在旺季,四季度新增装机量在全年新增装机中占比高,2016 年以来四季度装机量常年维持在 40%以上,我们大家都认为目前年末旺季即将来临,装机量或有大幅增长。

陆上风电“十四五”规划积极。根据风芒能源,“十四五”期间共规划新增风电装机约 310GW.年均达 62GW,考虑到 2021-2022 年风电装机量分别为 47.6、37.6GW,相比于“十四五规划目标水平仍较低,我们大家都认为后续年份或出现较高装机规模。此外 2023 年 3 月出台《关于组织并且开展农村能源革命试点县建设》,要求推动乡村清洁能源高水平发展: 2023 年5月出台《关于进一步规范可再次生产的能源发电项目电力业务许可管理有关事项的通知(征求意见稿)》提出豁免部分分散式风电项目电力业务许可: 2023 年6 月出台《风电场改造升级和退役管理办法》,提出鼓励并网运行超过 15 年或单台机组容量小于 1.5 兆瓦的风电场开展改造升级。我们大家都认为,以上三项政策有望带来一定的分最式风电装机需求和以大带小改造装机需求。海上风电“十四五”规划装机空间较大。沿海多省出台“十四五海风规划,各省海风新增装机规模约 50GW,2025 年累计并网容量将超过60GVIIII的地区。由于 2021-2022 年海风装机量分别为 16.9、5.1GW年将累计新增 27.9GW 装机量。

风机2023 年年内中标均价止跌,产业链相关公司纯收入能力或迎来回升,2023年 1-9 月陆上风电合计中标 54.7GW、海上风电合计中标 6.2GW。2023年 1-9 月金风科技的陆上风电含塔筒中标均价为 2039 元/kW,不含塔简中标均价为 1740 元/kW; 海上风电含塔简中标均价为 3778 元/KW,中标均价年内已明显企稳。我们大家都认为,中标均价一下子就下降的时期或已过去,目前风机中标均价已维持较长时间的稳定,随企业内部降本进程持续推进,产业链整体盈利能力或将回升。

国内陆风招标维持高景气度,近年海风招标量可观,23H1 海风发展受限制性因素影响。根据金风科技业绩演示材料,2021-2023 前三季度陆风招标量分别为51.37、83.83、55.6GW:2021-2023 前三季度海风招标量分别为 2.79、14.7、6.1GW。从历史数据看,招标量一般会体现在 2 年后的装机量,因此我们预计过去年份高招标量将带来未来年份的高装机量。

国内陆风招标维持高景气度,近年海风招标量可观,23H1 海风发展受限制性因素影响。根据金风科技业绩演示材料,2021-2023 前三季度陆风招标量分别为 51.37、83.83、55.6GW: 2021-2023 前三季度海风招标量分别为 2.79、14.7、6.1GW。从历史数据看,招标量一般会体现在 2 年后的装机量,因此我们预计过去年份高招标量将带来未来年份的高装机量。

海风重新开工,有望重回高增长通道。9 月 26 日晚,江苏海上龙源新能源有限公司公布消息称,国能龙源射阳 100 万千瓦海上风电项目获核准。同时,9 月27 日三峡阳洲六海风项目 EPC的66kV 海统等也发布招标公告,我们大家都认为该招标意味着广东地区渔风建设也有望加速,江苏和广东两地的前期各限制性因素有所缓解。

23 年内出现较多大规模竞配,高景气度仍在延续,广东省于 5 月开启共计 23GW 的海风竟配,其中省管区域7GW,国管区域 16GW,福建省于6月开启共计2GW的海风竞配; 2023 年8 月国家电投也发布了2023 年海上风电竞配,机组采购容量共计 16GW,其中,福建、广东、海南区域采购容量 4.15GW; 广西区域采购容量 3.75GW; 江苏、上海、浙江区域采购容量 3.75GW; 东北、河北、山东区域采购客量 4.35GW

风机的成本主要由齿轮箱、叶片及主材等构成。以三一重能 2021 年数据为例,风机的成本最大组成部分分别是齿轮箱、叶片及主材、发电机、回转支承轴承,原材料成本占比分别为23.5%、17.5%、6.0%、5.6%,四者成本占比合计为 52.5%,其他零部件还包括主轴、变浆系统、机舱罩、变流器等。

钢材价格年内明显回落,叶片材料价格持续走低,原料价格走低有望带来产业链盈利能力提高。对风电产业发展有较大影响的原材料包括钢铁、玻纤和碳纤维材料、铜。考虑到支撑基础、风机各个零部件均需用到钢铁,风电产业受到钢铁价格的影响较为显著;叶片材料主要为玻纤,近年大型化趋势下对碳纤维也产生了一定需求: 电力电缆则主要对铜具备需求。从价格的情况看,2022年10 月至2023年3 月钢铁中厚板价格持续上涨,2023年3月至2023年6月该价格持续下跌,截至2023年9月28 日,其价格为4290元/吨,相较于年内高点降幅达 13.3%。其他价格这一块,截至2023年9月28 日,山东玻纤 (缠绕直接纱2400tex)价格为 3350元/吨、碳纤维均价为 96.7 元/kg,碳纤维价格远高于玻纤,但二者价格均较 2022年有较大程度下降: 截至2023年9月28 日,上海电解铜 1#价格为 67265 元/吨,近一年在2023年4-6 月内经历快速下跌后又快速反弹至初始价位。

我们在各环节选取相应公司,对近年的收入、利润和盈利能力表现做多元化的分析,选择的公司分别为 (1) 主机:金风科技、明阳智能、运达股份、电气凤电、三一重能::(2) 塔简: 天顺风能、大金重工、泰胜风能、天能重工、海力风电: (3) 铸件: 日月股份、吉鑫科技: (4)主轴:金雷股份、通裕重工: (5) 法兰/轴承: 恒润股份、新强联: (6) 叶片: 中材科技、时代新材; (7) 电缆: 东方电缆、中天科技、亨通光电、宝胜股份。

2023 年以来塔筒、电缆、铸件、主轴环节利润表现亮眼,风电产业链正逐渐复苏。 (1) 从营收角度看,2020 年除电缆外,其余所有的环节营收均有较快增长,其中主机、塔筒和法兰/轴承环节增长最明显。2021 年后塔简环节营收存在一定波动,2022 年和 2023 年上半年分别同比-20.0%/+39.5%,2023 年上半年该环节营收表现表现优秀。 (2) 从利润角度看,零部件 23 年大多实现了利润回升,塔简环节除 2022 年经历大幅度地下跌外均表现较好,其中 2023年上半年复苏明显:电缆环节 2021 年前表现较为平淡,2022 年以来利润持续提高: 铸件主轴环节在经历 2021-2022 年两年下滑后,2023 年上半年利润同比分别+101.0%、+67.7%,增长明显: 主机环节 2022 年以来利润持续走低,23 年上半年同比-55.4%。

多数环节盈利能力较为接近,2023 年上半年各环节盈利能力大多有某些特定的程度提高。 (1)主机环节: 毛利率和净利率近年整体变动幅度较小,2023 年上半年盈利能力承压,毛利率和净利率分别为 17.5%、5.8%: (2) 塔简环节: 除 2022 年有较为显著的下降外,其余年份的波动较小,2023年上半年盈利能力反弹明显,毛利率和净利率分别为 22.5%、11.9%,是风电产业链中盈利能力较好的环节: (3) 铸件和主轴: 除2022 年外大多年份保持较好的盈利能力,2023年上半年铸件毛利率和净利率分别为 22.2%、11.6%: 主轴毛利率和净利率分别为23.5%、10.5%: (4) 电缆: 整体毛利率和净利率差异较大,部分原因主要在于整体盈利性受到陆上电缆拖累。

23H1 各环节内部公司间业绩分化明显,部分公司业绩明显好于行业中等水准。我们大家都认为主机环节三一重能业绩相对更优,塔筒环节整体表现均较好,电缆环节东方电缆业绩相对更优,铸件环节日月股份业绩相对更优,主轴环节金雷股份业绩相对更优。

(1)主机环节各公司营收和利润同比增速均较低,其中三一重能 23H1 的营收和归母净利润增速分别为同比-4.1%、同比+2.4%,毛利率和净利率分别为 24.0%、20.9%,三一重能在主机环节各家公司中表现出了较强的业绩韧性。

(2) 塔简环节 23H1 整体业绩表现均较为优秀,其中天顺风能营收和归母净利润增速较快,分别同比+111.0%、+128.1%,大金重工的归母利润表现也较为优秀,归母净利润同比+55.1%:盈利能力上看,天顺风能、大金重工、海力风电净利率表现较好,分别为 13.6%、13.2%、13.3%。

(3) 电缆环节各企业由于海缆业务占比和盈利能力不同而导致整体财务表现存在比较大差异。东方电缆2023H1海缆系统收入占比 44.9%、毛利率51.1%。从整体财务表现上看,2023H1东方电缆和亨通光电归母净利润同比增速表现较优,分别为同比+18.1%、+45.3%,盈利能力上,东方电缆整体盈利能力领先,2023H1 毛利率和净利率分别为 28.6%、16.7%,我们大家都认为东方电缆是在海潢相关业务上表现较为优秀的企业。

(4) 铸件环节日月股份具有一马当先的优势,其归母净利润规模及上涨的速度均远超吉鑫科技。日月股份 23H1 营收和归母净利润分别同比+17.5%、+184.6%: 日月股份毛利率和净利率分别为21.6%、12.1%,盈利能力较为优秀。

(5)主轴环节金雷股份在盈利能力上表现更优,营收和归母利润的增速也较为优秀。23H1金雷股份和道裕重工归母利润分别同比+70.1%、+65.1%,毛利率分别是 35.5%、20.2%,净利率分别为 25.2%、6.5%,金雷股份盈利能力明显领先。

(6) 叶片环节 23H1 分化明显,中材科技盈利能力明显更优。中材科技毛利率和净利率分别为25.4%、12.6%。法兰/轴承环节业绩表现不佳,新强联盈利能力相对更优,它的毛利率和净利率分别为 25.9%、9.1%。

海风目前在全球风电装机中仅占较少的比例,中国引领全球海风的发展,根据 GWEC.2022 年全球陆上风电新增装机量为 68.6GW,海上风电新增装机量约为 9GW,海风新增装机占比仅为 11.6%; 2022 年中国海上风电新增装机为 5.1GW,中国海风新增装机全球占比高达 57.6%,其次为欧洲,世界别的地方海风装机比例较低。

(本文仅供参考,不代表我们任何投资建议。如需使用相关信息,请参阅报告原文。)

当前位置:

当前位置: